In der Unternehmenssteuerpolitik klaffen Erwartung und Wirklichkeit auseinander: Sowohl die kurzfristig nach Pandemieausbruch erwarteten Steuerkürzungen als auch die mittelfristig prognostizierten Steuererhöhungen haben sich nicht realisiert. Obwohl sich damit insgesamt die Steuerlage für Unternehmen im Nachhinein als stabil herausgestellt hat, kann sich Unsicherheit über die Steuerpraxis negativ auswirken, z.B. wenn Unternehmen Investitionen verschieben.

Aktuelle Unternehmenstrends im Überblick

Als langfristiges Befragungspanel analysiert das GBP die betriebswirtschaftlichen Einschätzungen und Erwartungen von Unternehmen in Deutschland.

Während die erwarteten Investitionen und Umsätze aktuell noch auf Wachstumskurs liegen, bleibt die prognostizierte Gewinnveränderung entgegen des zu Jahresbeginn verzeichneten Aufwärtstrends im 2. Quartal beinahe gleichbleibend auf Stagnationskurs.

Dennoch entspannt sich das aktuelle Marktumfeld: Die erwartete Ausfallwahrscheinlichkeit, das heißt, das Risiko für Unternehmensaufgaben, sinkt im 2. Quartal leicht.

Unverändert ist im 2. Quartal die Unzufriedenheit mit der Wirtschaftspolitik. Trotz eines leichten Anstiegs im Mai, liegt die Zufriedenheit mit der Wirtschaftspolitik zum Ende des 2. Quartals bei 2,89 Punkten auf einer Skala von 0 (sehr unzufrieden) bis 10 (sehr zufrieden) und damit nur leicht über dem Aufzeichnungstiefststand vom April 2023.

Unternehmenssteuern wurden während der Pandemie nicht maßgeblich verändert

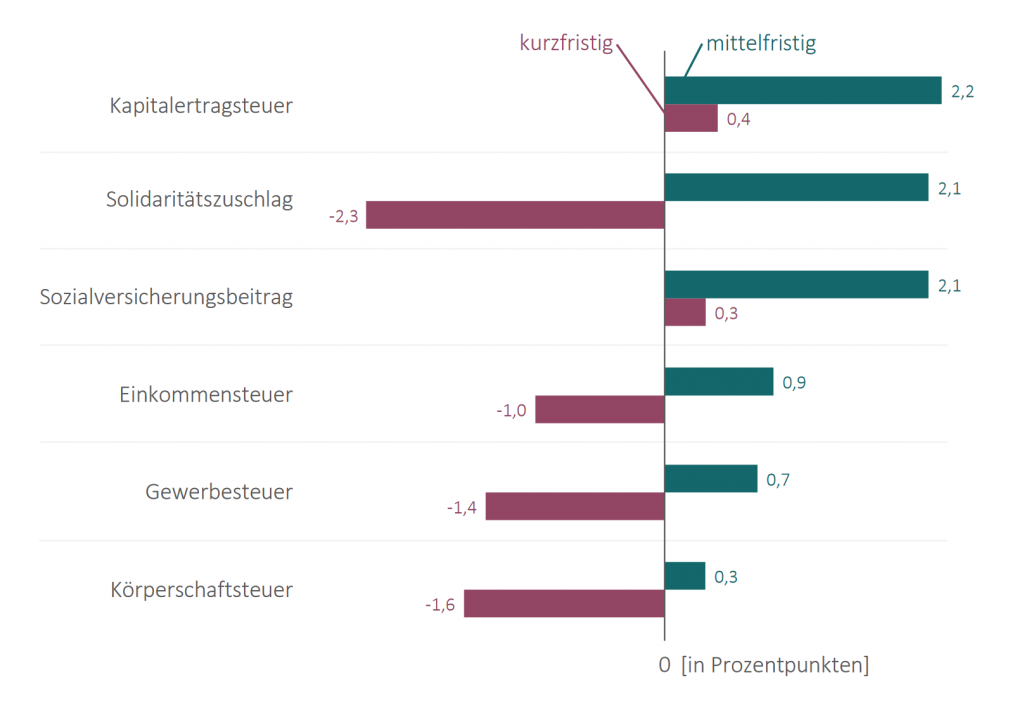

Im Zuge der Corona-Krise installierte die deutsche Bundesregierung milliardenschwere Hilfen für Unternehmen, die durch die Pandemie in wirtschaftliche Schieflage geraten sind. Neben direkten Liquiditätsspritzen wurden auch steuerliche Hilfen gewährt, etwa indem Steuerschulden gestundet, Steuervorauszahlungen erstattet oder steuerlich vorteilhafte Abschreibungsverfahren zugelassen wurden. Unternehmensentscheider gingen relativ zum damaligen Zeitpunkt kurzfristig (bis Ende 2021) mehrheitlich von Steuersenkungen aus, während sie angesichts der hohen Belastung des Bundeshaushalts mittelfristig (bis Ende 2022) aber mit einer Erhöhung ihrer Steuersätze rechneten.

In der Retrospektive haben sich keine dieser Erwartungen an Steuerkürzungen oder -erhöhungen realisiert. Unsicherheit über die Entwicklung von Steuersätzen ist dennoch relevant: Denn Steuerunsicherheit kann sich auf unternehmerische Aktivität auswirken, etwa wenn Investitionen verschoben oder gestrichen werden.

In der Retrospektive haben sich keine dieser Erwartungen an Steuerkürzungen oder -erhöhungen realisiert. Unsicherheit über die Entwicklung von Steuersätzen ist dennoch relevant.

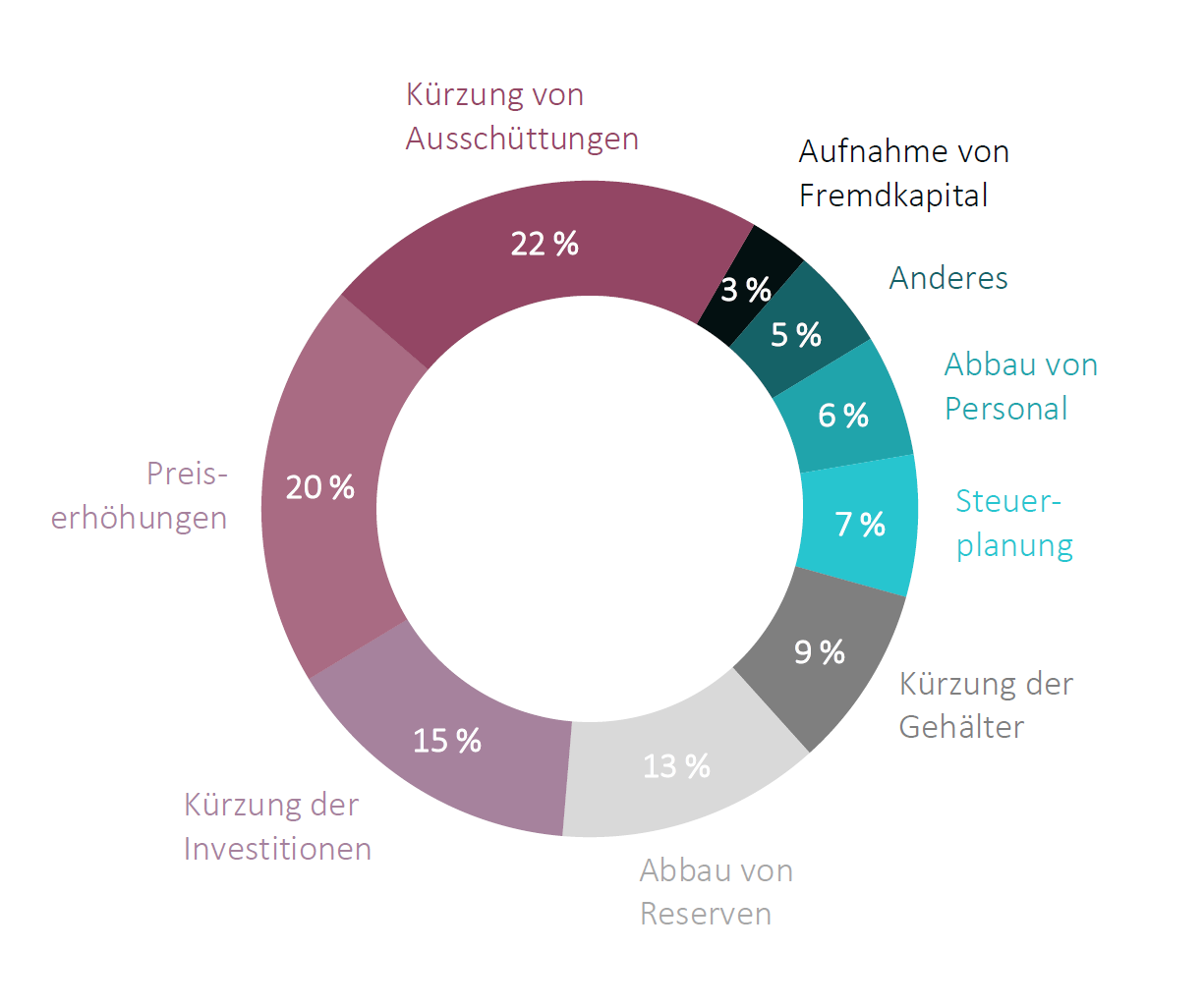

Höhere Steuerlast würde nicht nur von Arbeitgebern getragen

Die sogenannte Steuerinzidenz beschreibt die tatsächlichen wirtschaftlichen Auswirkungen einer Steuerlast. Eine Steuererhöhung trifft nämlich nicht nur diejenige Person oder Personengruppe, welche die Steuerzahlung leisten muss (das Steuersubjekt). Über die Frage, wie eine erhöhte Steuerbelastung durch Unternehmen in Deutschland kompensiert würde, geben die Daten des GBP Aufschluss. Sie zeigen, dass sich eine höhere Steuerlast nicht nur auf Arbeitgeber, sondern auch auf Kunden und Arbeitnehmer auswirken würde: Während Arbeitgeber durch Ausschüttungskürzungen und den Abbau von Reserven zwar den größten Anteil der Steuererhöhung finanzieren würden (35 %), würde ein beträchtlicher Teil durch Preiserhöhungen auf Kunden (20 %) und durch Gehaltskürzungen oder den Abbau von Stellen auf Arbeitnehmer (15 %) abgewälzt.

Unternehmen würden auf höhere Steuerlast auch mit Investitionskürzungen reagieren

Der übrige Anteil der finanziellen Belastung durch eine mögliche Steuererhöhung würde auf anderem Wege kompensiert: Die Daten des GBP zeigen, dass Unternehmer 15 % einer höheren Gewinnsteuerlast durch eine Kürzung von Investitionen ausgleichen würden. Dies könnte sich unmittelbar (und negativ) auf das Wirtschaftswachstum auswirken. Gleichzeitig käme es bei Steuererhöhungen vermehrt zu Ausweichverhalten (7 %), um mithilfe von Steuerplanung einem höheren Steuersatz entgegenzuwirken. Der Aufnahme von Fremdkapital (3 %) kommt demgegenüber nur eine untergeordnete Rolle bei der Finanzierung einer höheren Steuerlast zu.

Steuerinzidenzen in einzelnen Wirtschaftszweigen

Zwischen den einzelnen Sektoren zeigen sich erhebliche Unterschiede bei den Mitteln, eine potentielle Erhöhung der Gewinnbesteuerung zu kompensieren: Während eine höhere Steuerlast im Baugewerbe seltener von den Unternehmenseignern getragen wird (Ausschüttungen und Reserven), indem vermehrt die Preise erhöht werden, geht eine höhere Besteuerung der Unternehmensgewinne im Verarbeitenden Gewerbe und im Dienstleistungssektor häufiger zu Lasten des Personals (Gehaltskürzungen und Personalabbau).

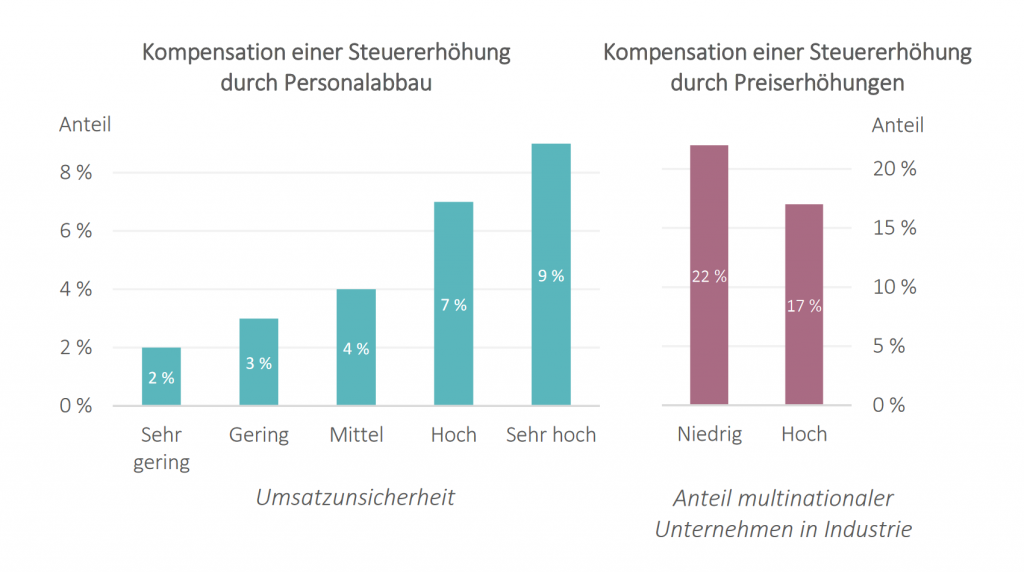

Einfluss von Umsatzunsicherheit und Internationalisierungsgrad auf die Steuerinzidenz

Der Anteil einer höheren Steuerlast, der durch Stellenabbau kompensiert wird, steigt, wenn die Umsätze eines Unternehmens unsicher sind. Umsatzunsicherheit gibt dabei an, wie genau ein Unternehmen zum Befragungszeitpunkt künftige Umsätze vorhersagen kann. Während bei sehr geringer Umsatzunsicherheit lediglich 2 % der Kosten einer Steuererhöhung durch den Abbau von Arbeitsplätzen finanziert würden, entfallen auf diese Finanzierungsquelle 9 % der Kosten, wenn die Unsicherheit der Umsätze sehr hoch ist.

Die Möglichkeit, Kostensteigerungen durch Preiserhöhungen an Kunden weitergeben zu können, ist wiederum vom Internationalisierungsgrad des Marktumfelds abhängig. Steht ein Unternehmen in starker Konkurrenz mit ausländischen Wettbewerbern, werden höhere Unternehmenssteuern nämlich seltener an Kunden weitergegeben. Im Wettbewerb um Kunden könnten Betriebe, die durch nationale Steueranpassungen womöglich stärker betroffen wären, bei zu starken Preiserhöhungen ansonsten ihre Konkurrenzfähigkeit verlieren.

Teilen Sie die Einschätzungen und Erwartungen der befragten Unternehmen? – Diskutieren Sie mit!

Kommentieren